こんにちは。優です。

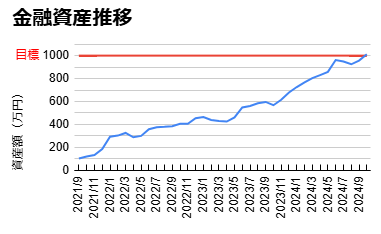

私は経済的自立を目指し、まずは金融資産1000万円を目標として、日々、資産形成に取り組んできました。

2022年11月からは、私と同じように資産形成に取り組んでいる方の参考に少しでもなればという思いから、資産形成の結果報告も当ブログで行ってきました。

そして、2024年10月末、ついに目標である金融資産1000万円に到達することができました。

金融資産1000万円に到達するまでに私は様々なことに取り組んできましたが、大まかに分類すると下記の4つです。

1.節約

2.投資

3.副業

4.勉強

この記事では、これら4つの”金融資産1000万円に到達するまでにやってきたこと”について詳しく紹介します。

・28歳

・理系大学院卒の社会人4年目

・独身

・就職後は首都圏の社員寮住み

・車所有

・非喫煙者、飲酒もほとんどしない

・就職を機に資産形成を開始

・2021年6月から投資を開始(投資歴3年5ヶ月)

節約

節約は資産形成をするうえで必須です。

私も資産形成のために、まずは日々の生活での節約から手をつけました。

ただ、過度な節約は生活の彩りを無くすと思うので、節約を心がけつつもやりすぎないように意識はしていました。

節約①:社員寮に住む

いきなり誰でもできるわけではない節約の話で申し訳ないのですが、一番節約効果が大きかったのは”社員寮に住む”ことでした。

私が住んでいる寮は家賃が9千円で、水道光熱費を含めても1.1万円くらいです。

また、私は車を保有しているのですが、駐車場は無料で使用できています。

同じ地域の賃貸の家賃相場が6万円程なので、家賃分だけで毎月5万円程の節約、駐車場料金も考慮するとさらに節約効果は大きくなります。

さらに、私が住んでいる寮には食堂があり、外食するよりもお手頃な値段で食事をすることができます。

家賃だけでなく、食費面でも結構な節約効果がありました。

社員寮に住んでいなかったら、社会人4年目という早い段階での金融資産1000万円到達は無理だったでしょう。

社員寮や家賃補助といった家賃を安くできる福利厚生を利用できるかどうかで、資産形成のスピードにはかなりの差が出るというのを実感しました。

節約②:家計簿をつける

家計簿をつけて自分がどれだけのお金を何に使っているのかを把握することで、節約・貯金の大きな助けになりました。

家計簿を見返すことで、「先月はおやつにお金を使いすぎだったから、今月は使いすぎないよう意識しよう」と反省することができ、不必要な出費を抑えることができていたかと思います。

節約③:あまりお金のかからない趣味を見つける

まず前提として、「楽しく暮らしていくうえで趣味は非常に大切であり、趣味にお金を使うことには価値がある」という考えを私は持っているということをお伝えしておきます。

ただ、趣味がとてもお金のかかるものであった場合、資産形成をしていくに際しては不利になってしまいます。

もし今のあなたの趣味がお金のかかるものであり、今後資産を早く築いていきたいのならば、”お金のかからない新しい趣味を見つける”ことも視野にいれてもいいかもしれません。

「今の趣味はお金がかかるけどやめたくない」という人は、”今よりも安く趣味を続けられる方法がないか”を一度考えてみてもいいかもしれません。

私はテニスが趣味なのですが、普段は会社のテニス部の活動でテニスをしています。

ボール代やコート代等は会社から支給される部費である程度賄っているため、テニススクールに通ったり、部活でなく個人的にテニスをするよりは安く趣味を続けられています。

節約④:お酒、たばこにお金を使わない

私は普段お酒を飲みたいと思うことがないので、お酒にはほとんどお金を使うことがありません。

今だと職場の飲み会で付き合い程度に飲むだけで、回数で言うと年に2~3回かなと思います。

また、たばこは吸ったことがなく、これまでたばこには一銭も使っていません。

私が働き始めた2021年4月1日から資産1,000万円を達成した2024年10月31日まで(1,310日間)、毎日お酒とたばこに500円使っていたと仮定すると、

500×1,310=655,000

となり、かなりの単純計算ではありますが65万5千円の節約効果があったことになります。

お酒とたばこに関しては特に好きというわけでもないので、これらにお金を使わないために努力や我慢をしたわけではありませんが、日常的にお酒やたばこにお金を使っている人と比べると、結構な節約になっています。

節約⑤:固定費の見直し

節約のために下記のような固定費の見直しも行いました。

具体的には下記のようなものです。

・スマホの契約プランを格安プランに変更

・ネット回線を安いものに変更

・自動車保険の見直し

・あまり利用していないサブスクの解約

スマホのプランやネット回線は、「利便性が落ちたら元に戻そう」ぐらいのお試し感覚で安いプランに変更しましたが、特に不満を感じることはなかったのでそのまま継続して安いものを利用しています。

固定費は毎月自動で支払われているものが多いので、一度見直せばその後はずっと自動的に節約効果が得られるのが良いですね。

節約⑥:ふるさと納税

節税のためにふるさと納税も活用し、私は2021年〜2023年に合計110,000円の寄付をしました。

寄付の内訳としては下記の通りです。

| 2021年 | トイレットペーパー ティッシュ | 10,000円 10,000円 |

| 2022年 | 体組成計 敷布団シーツ ミックスナッツ | 15,000円 16,000円 10,000円 |

| 2023年 | 枕 | 49,000円 |

| 合計 | 110,000円 |

返礼品の価格が寄付額の25%と仮定し、自己負担額6,000円(2,000円×3年分)も考慮すると、節税効果は21,500円くらいになっているかと思います。

110,000円×0.25-6,000円=21,500円

また、楽天ふるさと納税を利用して寄付を行っていたため、寄付額の5%分くらいの楽天ポイントも獲得できており、楽天ポイント分も含めると節税額は27,000円くらいになります。

ほとんど労力をかけずに節税効果が得られるので、やって良かったと強く思います。

参考までに、私がふるさと納税をしたものを以下に載せておきます。

※物価上昇もあり、私がふるさと納税を行ったときよりも寄付額が上がっています。

【楽天市場】【ふるさと納税】おやまくま春夏秋冬ボックスティッシュ 60箱(5箱入り×12セット)(1箱150組(300枚)):栃木県小山市

【楽天市場】【ふるさと納税】トイレットペーパー ダブル シングル 108ロール 【シングル:約7,400回分 / ダブル:約3,700回分】 蒼翠:大阪府泉南市

【楽天市場】【ふるさと納税】【BC764WH】タニタ 体組成計 | 体重計:秋田県大仙市

【楽天市場】 【ふるさと納税】【K-846】近江産業 高島ちぢみ敷パッドシーツ シングル [高島屋選定品]:滋賀県高島市

【楽天市場】【ふるさと納税】ミックスナッツ 4種 選べる 2kg 4kg 定期便 隔月3回 隔月6回:愛知県碧南市

【楽天市場】【ふるさと納税】エアウィーヴ ピロー ( スタンダード ・ ソフト ):愛知県幸田町

節約⑦:ポイント活動

商品購入や特定のサービス利用等によってポイントを貯めたり、貯めたポイントを活用する”ポイント活動(ポイ活)”にも取り組んできました。

具体的には主に”楽天ポイント”と”Vポイント”の2つでポイ活をしていました。

それぞれについて、ポイントを貯めた方法と活用方法を簡単に紹介します。

楽天ポイント

楽天ポイントは楽天経済圏を活用することでポイントを貯めていました。

私が楽天経済圏でポイントを貯めるためにやっていたことは下記のとおりです。

・楽天銀行の利用

・普段使いのクレカを楽天カードにする

・楽天証券での投資

・楽天市場での買い物(”お買い物マラソン”期間中の”5と0のつく日”にまとめて)

・楽天ふるさと納税(お買い物マラソン等でポイント獲得率が上がっているタイミングで)

貯まった楽天ポイントは、期間限定ポイントであれば日々の買い物で使用し、通常ポイントは楽天証券でのポイント投資に使っていました。

Vポイント

VポイントはSBI証券での積立投資によって貯めていました。

毎月5万円までであれば、三井住友カード ゴールド(NL)でのクレカ積立をすることで、積立額の1%のVポイントがもらえていました。

貯めたVポイントはSBI証券での投資に活用していました。

また、三井住友カード ゴールド(NL)の年会費を無料にするために、巷で言う”100万円修行”も行っていました。

とは言え、100万円修行のために特に何かを頑張ったというわけではなく、普段の生活費の支払いや出張費の立替で三井住友カード ゴールド(NL)を使うことで達成できました。

投資

資産を拡大していくうえで、投資はとても重要です。

資産1000万円であれば投資をしていなくても達成は可能だと思いますが、基本的には投資をしていたほうが、資産1000万円到達までの期間は短くなります。

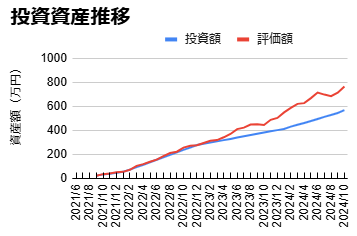

私の場合、2021年6月から投資を始め、資産1000万円を達成した2024年11月末時点では下記のような運用成績でした。

| 投資対象 | 累計投資額 | 評価額 | 評価損益 | 損益率 |

|---|---|---|---|---|

| 日本株 | 525,335 | 767,473 | +242,138 | +46.1% |

| S&P500連動インデックスファンド | 3,124,277 | 4,691,664 | +1,567,387 | +50.2% |

| 全世界株インデックスファンド | 1,965,094 | 2,198,332 | +233,238 | +11.9% |

| 合計 | 5,614,706 | 7,657,469 | +2,042,763 | +36.4% |

私が投資を始めたのはコロナ禍の2021年6月だったため、その後の経済回復の恩恵を受けることができ、運用成績はかなり良かったです。

ここでは、私が具体的にどのような投資を行っていたのかについて紹介していきます。

投資①:投資先は主に全世界株とS&P500

私は全世界株式インデックスファンドとS&P500連動インデックスファンドへ主に投資をしています。

銘柄名でいうと

・eMAXIS Slim 全世界株式(オール・カントリー)

・eMAXIS Slim 米国株式(S&P500)

・楽天・プラス・オールカントリー株式インデックス・ファンド

・楽天・プラス・S&P500インデックス・ファンド

に投資をしています。

これら全世界株式インデックスファンドやS&P500連動インデックスファンドに投資をしている理由は下記のようになります。

・世界経済や米国経済は今後も成長が見込まれる

・細かな銘柄分析が不要

・個別株投資と比較すると、分散効果が大きいためリスクが低い

また、eMAXIS Slimと楽天・プラスの2種を保有している理由は、特定口座運用分の新NISA口座への移し替えにおいて、eMAXIS Slimから楽天・プラス(楽天証券の投信残高ポイントプログラム対象商品)に銘柄を変更しており、現在も移し替えの途中であるためです。

投資②:毎月10万円の積立

毎月の投資額ですが、証券口座で10万円分のクレカ積立設定をしてこれまで投資をしてきました。

新NISAが始まるまでは、楽天ポイントとVポイントの還元目当てで下記のような積立をしていました。

・楽天証券:月5万円(内33,333円はつみたてNISA分)、楽天カードによる積立

・SBI証券:月5万円、三井住友カード ゴールド(NL)による積立

新NISAが始まってからは、新NISA口座を開設している楽天証券での積立に絞っていますが、月の積立額は10万円で変わっていません。

あなたがまだ投資を始めていないのであれば、少額からでもいいので積立投資を始めてみてはいかがでしょうか。

毎月の積立が少額であっても、投資期間が長くなるにつれ自然と資産は膨れ上がっていくでしょう。

投資③:日本高配当株にも少し投資

主な投資先は全世界株式インデックスファンドやS&P500連動インデックスファンドですが、配当金目当ておよび勉強も兼ねて日本の高配当株にも少し投資をしていました。

証券会社はSBIネオモバイル証券(現在はSBI証券に統合)を使用していました。

2022年3月から2023年6月の間に525,335円投資し、資産1000万円を達成した2024年11月末時点の評価額が767,473円であり、242,138円の運用益が出ています。

また、資産1000万円達成までに36,241円の配当金を受け取っています。

ちなみに、私個人の意見としては、インデックスファンドと比べて銘柄の選定や管理に手間がかかるため、日本高配当株のような個別銘柄への投資は”興味があればやってみる”くらいの感覚でいいと思っています。

投資④:資産全体に占める現金率は20~30%を維持

・急にまとまった現金が必要になった

・病気や事故によって働けなくなり収入がなくなった

・株価が暴落して資産が激減してしまった

といった事態に陥ることを想定し、生活防衛資金として一定額の現金を残しておくことは重要です。

私の場合は100万円程度の現金を確保してから投資を開始し、その後は月10万円の投資は原則として、資産全体に対して現金が20~30%になるように投資額を調節していました。

必要な生活防衛資金の額は人によって異なりますが、不測の事態に備えて現金を保有しておくことで、心の余裕もできるかなと思います。

副業

当たり前のことですが、自分の収入が増えれば資産も増えやすくなります。

副業も収入を増やす方法の一つで、私は主にブログとフリマアプリに取り組んできました。これらについて簡単に紹介します。

副業①:ブログ

今あなたにお読みいただいているこのブログが、私が最初に始めた副業です。

大学院修了直前の2021年2月、修士論文もほぼ完成し、コロナ禍真っ只中で外にも出られず暇を持て余していたときに、とりあえずお試しで始めたのがきっかけでした。

書籍や映画の紹介、資産形成の状況について発信してきて、たいした金額ではありませんがアフィリエイトとGoogle AdSenseで収入が得られています。

ちなみに、私がブログを始める際は↓の動画を参考にしていました。

副業②:フリマアプリ

フリマアプリは副業というよりは、「断捨離ついでに収入も得られたらいいなー」くらいの感覚でやっていました。

読まなくなったマンガや実用書、やらなくなったゲームなどを出品し、資産1000万円達成までに8万円弱の収入となりました。

フリマアプリはブログと違い、収入を得るまでの期間が短いのがかなり良いポイントかなと思います。部屋のモノも減ってスッキリしますしね。

取り組むハードルもかなり低いので、まだフリマアプリをやっていない人は一度試してみてはいかがでしょうか。

使うアプリやサイトは”メルカリ”や”ラクマ”など、自分で使いやすそうだと思うものでいいかなと思います。

ちなみに、私はラクマを使っています。

勉強

資産形成で失敗しないためにも、絶対にお金に関する勉強はした方がいいです。

私も資産形成をしながら、お金の勉強はずっと続けてきました。

・節約をする方法

・自然とお金が貯まる仕組みの作り方

・お金の上手な使い方

・資産形成をするうえでのマインド

・投資の基礎知識

・副業に関する知識 など

たくさんのことについて、本やyoutube、ブログ等で学びましたが、どれも資産形成をするうえで役立っています。

また、学校の勉強のような”やらされている勉強”とは異なり、自分から能動的に行う勉強だったからか、お金の勉強は苦痛に感じることは全くなく、むしろ楽しかったです。

まだお金の勉強をしたことがない人は、何についてでもいいのでまずは始めてみてはいかがでしょうか。

勉強が嫌いと思っていた人でも、意外と楽しく学べるかもしれませんよ。

このブログでも、資産形成に関する書籍の紹介をしていますので、よろしければご覧になってみてください。

最後に:モチベ維持・向上のために資産推移を見える化する

最後におまけとして、資産形成におけるモチベーションについて紹介しようと思います。

資産形成に取り組んでいると、

・無理な節約をしたせいでモチベーションが下がってしまった

・早く資産を拡大したいと焦り、投資でリスクをとりすぎてしまっている

・株価が下落相場となり、資産が減り続けてしまっている

などの壁にぶち当たることもあるでしょう。

そんなときにモチベーションを維持するために効果的なのが、”資産推移の記録をつけ、見える化する”ことです。

私の場合は毎月末に資産を記録して、資産額推移、累計投資額推移、投資評価額推移をグラフで確認できるようにしています。

↓は私が資産1000万円を達成した時点での資産推移グラフになります。

正しい資産形成ができていれば資産額のグラフは右肩上がりになっており、自分のこれまでの頑張りの成果を一目で確認できるため、モチベーションの維持・向上につながります。

不況などにより株価が下落相場のときは、投資評価額推移のグラフが右肩下がりになってしまい、モチベーションが下がってしまうこともあるでしょう。

そのような場合のためにオススメなのが、累計投資額推移もグラフで見える化しておくことです。

コツコツと積立投資を続けているのであれば、累計投資額のグラフは絶対に右肩上がりになります。

そして、”一時株価が落ち込んでも、長い目で見れば世界経済は右肩上がりに成長してきた”という歴史を理解していれば、いずれは投資評価額が累計投資額を上回ることも理解できるはずで、長期的な資産形成のモチベーション維持につながると思います。

また、資産額だけでなく資産の内訳も記録しておくことで資産ポートフォリオの見直しができ、

・リスクの高すぎる投資をしていないか

⇒株価暴落時の資産減少によるモチベ低下を防ぐ

・現状の資産形成は保守的すぎないか

⇒資産増加を実感しにくいことによるモチベ低下を防ぐ

といったことを考えるきっかけにもなるでしょう。

以上が金融資産1,000万円到達までに私がやってきたことになります。

少しでも参考になりましたら幸いです。

コメント