・将来のお金に関して不安がある

・将来のために資産形成をしたいが、どうすればいいかわからない

・投資を始めてみたいが怖くてなかなか手が出せない

「貯金が増えない」

「老後のお金が心配」

「自分の定年後の年金は当てになるのだろか」

あなたにもこのような心配事があるのではないでしょうか。

実際、定年した後は年金に加えて、定年前までに築いてきた資産を取り崩すことによって生活していくことになります。

そのため、定年前までにどれだけの資産を築けるかで、老後の生活の豊かさは変わってしまいます。

しかし、子供の教育費やなかなか増えない給料、社会保険料の負担増加などの要因によって、資産を築く余裕がない方が多いのが現状でしょう。

ただ、余裕がないからといって資産形成を行わないと、将来困るのはあなた自身です。

そこで、この記事では、書籍”毎月3万円で3000万円の「プライベート年金」をつくる 米国つみたて投資”にまとめられている資産形成の方法について紹介していきます。

まず結論をお話しますと、米国の株式指数(ニューヨーク・ダウもしくはS&P500)に10~40年という長期間、つみたて投資をする「米国つみたて投資」により、約3000万円のプライベート年金をつくるということになります。

①手間いらず

1つのファンドに投資するだけ。チェックも不要。積立購入の自動化も可能

②景気に左右されない

経済が強い米国にだけ投資するので株価も見なくてOK

③ローコスト

販売手数料はゼロ。ランニングコストも限りなくゼロに近い

ここから、「米国つみたて投資」についてもう少し詳しく紹介していきます。

資産運用が必要な理由

”長期間の米国つみたて投資で約3000万円のプライベート年金をつくる”という結論を先にお伝えしたように、3000万円の資産を築くためには貯金をするのではなく、投資によって資産を運用していく必要があります。

ここでは、なぜ投資による資産運用が必要なのかを紹介します。

なぜ3000万円なのか?

本書では3000万円という資産の目標額を設定しているのですが、なぜ3000万円なのかをます説明します。

資産を築いていくうえでの前提条件として、著者は以下のことを挙げています。

・定年後は夫婦で25年生きる

・夫婦でゆとりある生活をするのに必要なのは、35万円/月

→25年で1億500万円

・モデル年金「22.1万円/月」を受給し続ける

→総額約6600万円

・定年時にいくらかの退職金がもらえる

以上の条件を前提とすると、定年までに用意すべきお金の目安は、

1億500万円-6600万円=3900万円

となります。

そして、いくらかの退職金がもらえることを想定しているので、自分で3000万円の資産を築けばおおよそ3900万円のお金は用意できるということになります。

毎月いくらつみたてれば、30年間で3000万円になるのか?

3000万円の資産を30年間のつみたて投資によって築くには毎月いくらつみたてればよいかを、資産運用の年平均利回りごとに下の表に示しました。

| 年平均利回り(%) | 毎月の投資額 (円) |

|---|---|

| 0.01 | 83000 |

| 1 | 71000 |

| 3 | 51000 |

| 5 | 36000 |

| 7 | 25000 |

年平均利回り0.01%は預貯金を想定したものですが、これだと月に8万3000円のつみたてが必要となります。

しかし、毎月8万3000円を貯蓄に回せる家庭はそう多くはないでしょう。

ただ、年平均利回りが増えるにつれ毎月のつみたて額は減少し、5%では36000円、7%では25000円と現実的につみたてが可能な額になります。

そして、この年平均利回り5~7%を得るために投資すべきなのが、「米国株式を対象とした投資信託」になります。

米国がいい理由

「米国株式を対象とした投資信託に投資するのはわかったけど、なんで米国なの?」と疑問に思う方もいるでしょう。

本書で米国を推している理由は以下になります。

・米国は人口が増え続けている

・世界株式市場の5割超が米国

・米国株価指数は大幅に下落しても、元に戻り、最終的には下落前よりも上昇している

・米国には株式資本主義が浸透している

・「投資の神様」とも言われるウォーレン・バフェットも米国の代表的な株価指数「S&P500」を高く評価している

それぞれの理由について詳しく紹介するとかなり長くなってしまうので、この記事では紹介しませんが、気になる方は本書を読んでみてください。

「米国つみたて投資」の鉄則

ここでは、実際に米国つみたて投資を行っていくうえでの鉄則を紹介します。

①「無分配型」の投資信託を選ぶ

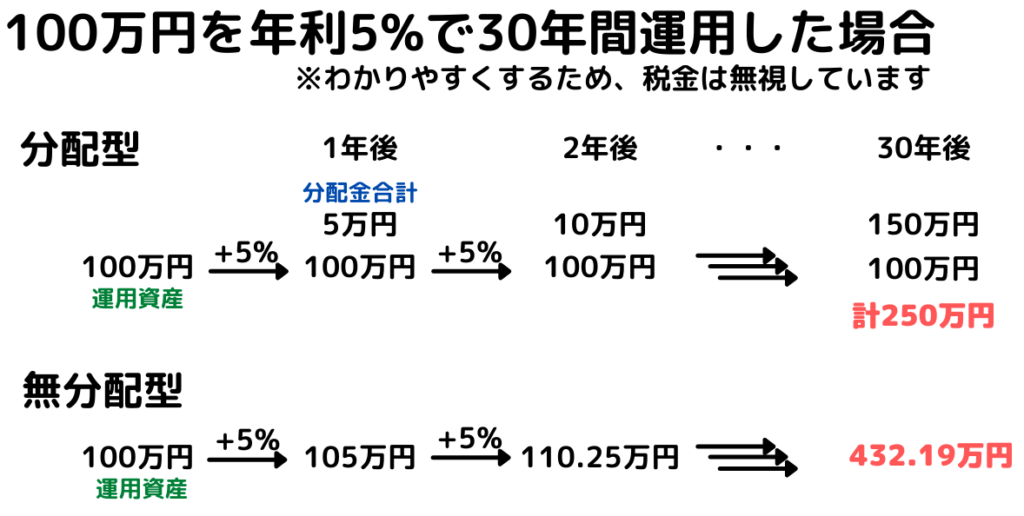

投資信託には「分配型」と「無分配型」があります。

まず、この2つの違いについて説明します。

分配型:半年 or 1年ごとの決算日に分配金が支払われる

無分配型:分配金を支払わずに運用し続ける

具体的な数字を用いて、分配型と無分配型の資産運用の差を示すと以下のようになります。

上に示したように、長期的な資産形成では複利効果が得られる無分配型が有利です。

問題はつみたて投資を行うための投資信託はすべて分配型になってしまうことなのですが、「実質的に分配金を支払わないコース」もあるので、これを選んで資産運用をしていくことになります。

②基準価額をあえてチェックしない

基準価額とは、投資信託1口あたりの純資産額のことで、この額は日々変動します。

自身が購入している投資信託の基準価額がの変動は、自分の資産の増減に直結するので基準価額をチェックしたくなる気持ちはわかるのですが、あえてチェックしない方が良いです。

なぜなら、「基準価額が値上がりして嬉しい」、「値下がりしてガッカリ」といった一喜一憂は、つみたて投資による長期の資産形成の大敵だからです。

「値上がりしているからもっと購入しておこう」といった余計な投資行動を誘発することにつながり、毎月定額でつみたてているメリットを消しかねません。

つみたて投資では、毎月一定額を淡々とつみたてていくことが大事です。

③コストが安いネット証券を使う

つみたて投資を行ううえで、かなり大事なことが”金融機関の窓口に行ってはいけない”ということです。

金融機関の窓口には当然、担当の人がおり、人件費などの経費がかかっています。

その分、投資信託を購入する際の手数料が高くなってしまいます。

また、投資商品の販売者側だけが大きな得をするような商品を紹介される可能性もあります。

それに比べてネット証券は、窓口業務での人件費などがかかっていない分、安い手数料で投資信託を購入できますし、自分が求めていない投資商品をオススメされることもありません。

自分でじっくり考えて納得したうえで、投資信託を選ぶことができます。

④iDeCoとつみたてNISAを活用する

投資で得た利益には、通常20.315%の税金がかかりますが、”iDeCo”や”つみたてNISA”といった制度を利用することで、一定額を上限に投資で得た利益が非課税となります。

つみたて投資を行う際には、これらの制度をフル活用して資産を増やしていきましょう。

・個人型確定拠出年金のこと

・加入者の勤務先によって、毎月の掛け金の上限額が異なってくる

・掛け金が全額所得控除になるため、所得税を減らすことができる

・60歳になるまでつみたてられるが、途中で掛け金の拠出をストップしたり、脱退することは原則認められていない

・年間40万円まで投資でき、それによって得た利益が非課税となる

・2037年まで投資可能

・投資対象は金融庁がお墨付きを与えた一部の投資信託に限定されている

⑤購入時手数料や信託報酬率が安いものを選ぶ

投資信託を購入した際には、販売金融機関に対して購入時手数料を支払うことになります。

この購入時手数料は投資信託によって異なり、最近では手数料を取らない「ノーロード」の投資信託も増えています。

信託報酬は運用管理費用とも呼び、投資信託を保有している限り差し引かれるコストです。

この信託報酬は投資信託会社、受託銀行、販売金融機関の3組織に支払われます。

信託報酬も購入時手数料と同様に投資信託によって異なり、投資信託ごとに年率で何%か決まっています。

中身が同じ投資信託(例えばS&P500に連動したもの)であれば、できるだけ購入時手数料と信託報酬率が安いものを選ぶことで、投資リターンが大きくなります。

⑥純資産総額の水準、資金流出入に注意する

⑤で購入時手数料と信託報酬率ができるだけ安い投資信託を買うように説明しましたが、新しくできたローコストの投資信託には注意が必要です。

なぜなら、ローコストの投資信託に十分な資金が集まらなかった場合、投資信託の管理会社の利益が小さく、採算が合わないとして投資信託の運用が停止されてしまうかもしれないためです。

例えば、信託報酬率が年0.3%の投資信託に10億円しか資金が集まらなかった場合、管理会社の収入は300万円となります。

そして、この300万円を投資信託会社、受託銀行、販売金融機関の3組織で分けることになるので、それぞれの収入はさらに下がり、採算が合わないとみなされてしまいます。

そのため、自分が買おうとしている投資信託にどれだけの資金が集まっているのか(純資産総額)の水準を確認しておく必要があります。

ちなみに、純資産総額を見る際の1つの基準は30億円を上回っているかどうかです。

また、その投資信託が大量に解約されて純資産総額が減ることでも、運用が停止されてしまう懸念もあるため、投資信託の買い付け・解約による資金の流れ(資金の流出入)もチェックしておくことも大事です。

⑦ニューヨーク・ダウかS&P500のどちらか1つに絞る

この記事の最初に、「米国の株式指数(ニューヨーク・ダウもしくはS&P500)に10~40年という長期間、つみたて投資をする「米国つみたて投資」により、約3000万円のプライベート年金をつくる」という結論をお伝えしました。

ここで、ニューヨーク・ダウもしくはS&P500に投資をすると言っているのですが、投資をするのはこれらのうち1つに絞ってください。

なぜなら、ニューヨーク・ダウとS&P500はリスクとリターンに大差がないため、両方に投資する意味がほぼ無いためです。

両方に投資してもリスク・リターンがほぼ同じなので分散投資になりませんし、あれこれ買うと、不要な手間や時間がかかってしまいます。

⑧つみたてた「後」を計画する

つみたて投資を始めるタイミングは早ければ早いほど良いのですが、つみたてを止めるタイミングはちゃんと計画性を持たせた方が良いです。

本書では、「30年で3000万円」という目標を設定していますが、「お金は多く持っているに越したことはない」と考えるのであれば、30年より長くつみたて投資を続けた方が良いという結論になります。

逆に、定年後にそこまで贅沢な生活を望まないのであれば、つみたてを行う期間が30年より短くてもよくなります。

現実的には、定年を迎えたと同時に資産を取り崩して生活していくことになる人が多いので、定年退職をつみたて投資のゴールとするのが無難ではあります。

そうすると、定年前に3000万円の資産を築いておけばよいことになるので、より具体的な投資計画を立てることができます。

まとめ

書籍”毎月3万円で3000万円の「プライベート年金」をつくる 米国つみたて投資”について紹介してきました。

ポイントを以下にまとめておきます。

資産運用が必要な理由

・定年後にゆとりある生活をするために必要な資産の目安は3000万円

・預貯金のみで3000万円貯めようとすると月8万3000円のつみたてを30年行う必要がある

→月8万3000円はかなり厳しいので、米国つみたて投資を行い毎月のつみたて額を減らす

「米国つみたて投資」の鉄則

・「実質的に分配金を支払わない」投資信託を選んで資産運用をする

・毎月一定額を淡々とつみたてていくことが大事

・金融機関の窓口ではなくネット証券で投資信託を購入する

・iDeCoとつみたてNISAをフル活用して、税金を抑える

・できるだけ購入時手数料と信託報酬率が安い投資信託を選ぶ

・「買おうとしている投資信託にどれだけの資金が集まっているのか」と「投資信託の買い付け・解約による資金の流れ」に注意する

・投資するのはニューヨーク・ダウとS&P500のどちらか

・つみたて投資を止めた後のことを考えておく

老後のお金に関する不安は、遅かれ早かれほとんどの人が抱えることになると思います。

この不安をなくす、もしくは小さくするためにも、年金に頼りきるのではなく自分で資産を築いておくことが大切になるでしょう。

定年までに少しでも多くの資産を築いておくために、少額でも良いのでつみたて投資を始めてはいかがでしょうか。

コメント